Por Thêmis Amorim Aragão¹

No último dia 20 de agosto, o Governo Federal anunciou uma nova linha de crédito imobiliário que promete reativar o mercado residencial. Contudo, é preciso um olhar mais atento sobre o contexto político e econômico e os mecanismos financeiros acessados para operacionalizar a nova linha de crédito.

O produto imobiliário é um bem que mobiliza muito capital em sua produção e possui longo ciclo produtivo. Por outro lado, os consumidores não conseguem acessar esse bem sem crédito. Uma das grandes questões para a política habitacional em qualquer país é a mobilização de capital para financiar tanto a produção de novas unidades residenciais quanto disponibilizar crédito para mutuários. No Brasil, o Sistema Financeiro Habitacional (SFH), que capta os recursos do Sistema Brasileiro de Poupança e Empréstimo (SBPE) e do Fundo de Garantia por Tempo de Serviço (FGTS), é o principal responsável pela manutenção do mercado imobiliário.

O bom funcionamento do SFH depende de um quadro econômico favorável. Uma conjuntura de pleno emprego garante depósitos constantes de FGTS e poucos saques, enquanto um quadro de crescimento econômico favorece uma maior poupança e baixas taxas de inadimplência. Contudo, em um cenário de recessão e desemprego, o SFH perde a capacidade de alavancar a construção civil agindo anticiclicamente. Hoje, o saque das contas inativas pelos beneficiários também influencia nas restrições aos investimentos em novos empreendimentos e a retomada do crescimento.

Durante a década de 1990, considerando o quadro recessivo que persistia desde o período ditatorial, agentes do mercado imobiliário se mobilizaram para regulamentar o Sistema Financeiro Imobiliário (SFI) que criava os mecanismos básicos para captura de recursos no mercado de capitais. A regulamentação de Fundos de Investimento Imobiliário, assim como a instituição do Regime Fiduciário, possibilitava os processos de securitização e emissão de Créditos de Recebíveis Imobiliários (CRIs). Com isso, o mercado conseguiria refinanciamentos pela venda de títulos de dívidas sem depender de fundos públicos.

Embora os instrumentos de financeirização do setor tenham sido criados, não houve significativa captura de recursos no mercado de capitais em um primeiro momento. No caso de tomada de recursos para produtos imobiliários residenciais, estes instrumentos não tiveram impacto, concentrando-se no mercado de hotelaria e lajes comerciais. Isto porque os investimentos necessitam de um ambiente de negócios confiável e favorável e, no caso do Brasil, o mercado imobiliário não oferece garantias reais ao investidor, uma vez que a sua pouca regulação limita o acesso a dados extremamente relevantes.

O mercado brasileiro não possui dados oficiais sobre preços de imóveis. O único dado que vem sendo utilizado neste sentido é o índice FIPEZAP que possui limitações quanto a aspectos de caracterização dos imóveis e suas localizações, impedindo uma análise concreta do mercado. Os dados do índice FIPEZAP são utilizados como termômetro, mas não traçam um perfil estatisticamente confiável, dado que é baseado em preços anunciados e não necessariamente comercializados. As plantas cadastrais e os dados do ITBI (Imposto sobre a Transmissão de Bens Imóveis), além de serem subvalorizados, também não são públicos, impedindo o monitoramento. Não há dados sobre inadimplência e sua caracterização em termos de perfil de mutuário e territorialização. Não há informação sobre vacância, onde e quantos imóveis estão vazios, e quanto tempo eles ficam vagos antes de entrarem no mercado. Este dado é coletado pela PNAD anual, sendo a periodicidade da informação de pouco valor para análise de um mercado extremamente dinâmico. Por fim, nem mesmo os dados de déficit habitacional estão disponíveis, uma vez que a supressão da pergunta relativa a aluguel do formulário do Censo 2020 e as transformações do formulário da PNAD Contínua inviabilizaram o cálculo deste índice. Sem informação confiável sobre o mercado imobiliário, o Brasil se torna um país de risco para o capital internacional.

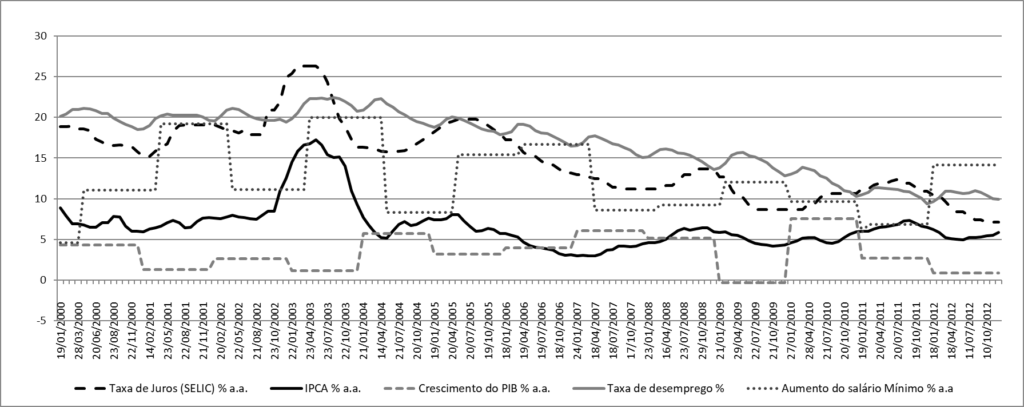

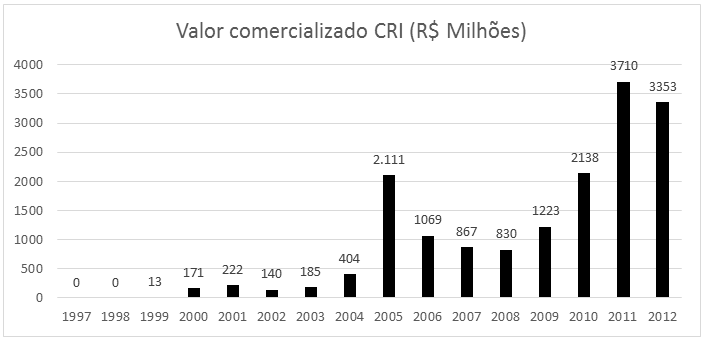

Embora todos esses fatores prejudiquem o direcionamento de investimentos ao país, outros indicadores macroeconômicos podem favorecer a captura de capital que esteja disposto a arcar com os riscos envolvidos. Foi o que de certa forma aconteceu na década de 2000 com o início do governo do Partido dos Trabalhadores (PT). O aumento do comércio de Créditos de Recebíveis Imobiliários (CRIs) acompanhou o comportamento dos índices que beneficiavam a gênese de um ciclo virtuoso para o mercado imobiliário, favorecendo seu boom. A diminuição da taxa de juros, o aumento do PIB, o aumento do poder aquisitivo geral da população por um crescimento sustentado dos salários, associado a uma redução da inflação e, principalmente, a generalização do emprego formal, deu confiança suficiente ao investidor para a aplicação de capital no mercado de CRIs.

Tendo em vista o aumento do comércio de CRIs no período, é importante ressaltar que, apesar do Sistema Financeiro Imobiliário (SFI) visar a autonomia frente aos recursos do Sistema Financeiro Habitacional (SFH), na década de 2000, mais da metade do volume de capital comercializado por CRIs foi adquirido pelo FGTS. Ou seja, o SFH nunca perdeu centralidade. Ele mesmo foi o principal combustível do SFI, mesmo em período de grande potencial de investimentos. Com a exaustão dos recursos do SFH, seja pelos saques do FGTS autorizados pelo Governo Temer e Bolsonaro, seja pelo desemprego que influencia na arrecadação e nos níveis de poupança do país, testemunhamos o recente lançamento, pelo Governo Federal, de uma nova linha de crédito imobiliário. Esta linha de crédito propõe financiamentos com taxa de juros que variam de 2,95% a 4,95% ao ano, mais o IPCA (inflação). que hoje contabiliza 3,75%. Nas linhas antigas, os juros variavam de 8,50% a 9,75%, mais a Taxa de Referencia (TR) que há mais de uma década seu valor é igual a 0%. Os recursos para operacionalizar essa nova linha de crédito vem da venda de CRIs.

As grandes perguntas que se colocam para esse programa de governo são: se em um contexto macroeconômico favorável o Brasil não conseguiu captar consistentemente recursos internacionais no mercado de CRI, o que levaria o investidor a direcionar recursos para um país hoje em recessão? Quais as garantias para este capital dado que o consumidor (trabalhador) tem sido precarizado em suas relações trabalhistas e as garantias de estabilidade no longo prazo também têm sido dilapidadas? Como ter confiança em retornos baseados na imobilização de capital em títulos de 30 anos? Quem será o verdadeiro beneficiário dessa linha de crédito?

A resposta a essas perguntas pode estar centrada na Indexação da Dívida à Inflação (IPCA) que transfere o risco das oscilações econômicas ao mutuário, uma vez que existe a possibilidade dessas correções aumentarem tanto que ultrapasse o próprio valor do imóvel e seja impossível quitar essa dívida. Com o regime fiduciário, o imóvel permaneceria como propriedade do investidor. Neste sentido, para que esse esquema funcione, gerando esse grande risco sistêmico e social, a aposta é mais uma vez em uma vultosa campanha midiática financiada pelo setor financeiro para que haja alguma aderência à essa linha de crédito, tanto para o investidor quanto para o mutuário. A diferença da taxa de juros pré-fixada que hoje gira em torno de 9% e que está sendo anunciada para o patamar médio de 4% pode seduzir alguns desavisados que não valorizam o indexador.

O mais provável é que não haja grande movimentação, uma vez que o consumidor certamente irá ponderar sobre trocar um indexador nulo por outro imprevisível. Por outro lado, como o investidor investirá em um mercado que, em termos de informação, continua a navegar completamente às cegas?

¹ Thêmis Amorim Aragão é doutora em planejamento urbano e regional pela Universidade Federal do Rio de Janeiro (UFRJ/IPPUR) e pesquisadora do Observatório das Metrópoles Núcleo Rio de Janeiro.“